「ユニットリンク」とは

「ユニットリンク」はアクサ生命が販売している『資産形成の変額保険』です。

私は「ユニットリンク介護プラス」という商品に加入しています。

保険についてFPさんに相談していた時に、介護が必要になった時の話になりました。多くの方が介護についても不安があると思います。私も例に漏れずその一人。そんな流れから、ユニットリンクを紹介されました。

今回は「ユニットリンク介護プラス」について書いていきます。

保証されるもの

保険ということは、何かが起こったときにお金が出るはずです。どういった状況で保険の請求ができるのでしょうか。ホームページには以下のような記載があります。

ユニット・リンク介護保険(終身移行型)

3大疾病保険料払込免除特約/ 7大疾病保険料払込免除特約人生100年時代に備え、資産形成しながら、一生涯の介護・死亡保障が確保できる保険です。

https://www.axa.co.jp/product/saving/unit-link/

実際には、死亡時と公的介護保険制度の要介護2以上に認定された時、器質性認知症の診断があった時等に保険金を請求できます。

要介護2とは・・・

要介護2はどんな状態かというと

- 食事や排泄など日常生活の一部に介助が必要とすることがある。

- 物忘れなど含め、日常生活で自分の意思決定が難しい

- 料理の手順がわからなくなる

などがあげられます。人の手が必要になって、どんどんお金が必要になる時ですね。

「資産形成」部分はどうやってするのか

ユニットリンクは「資産形成の変額保険」と言うことで、「資産形成」がセットになってきます。

ではその資産形成のやり方はどんなものかというと、ざっくり言うとファンド購入と一緒です。株式や債券のファンドに投資し、運用をすることになります。

12種類の運用対象(特別勘定)の中から、自分の好みのものを選択します。同じ物に投資するだけでなく、割合を変えて複数運用する事も可能です。

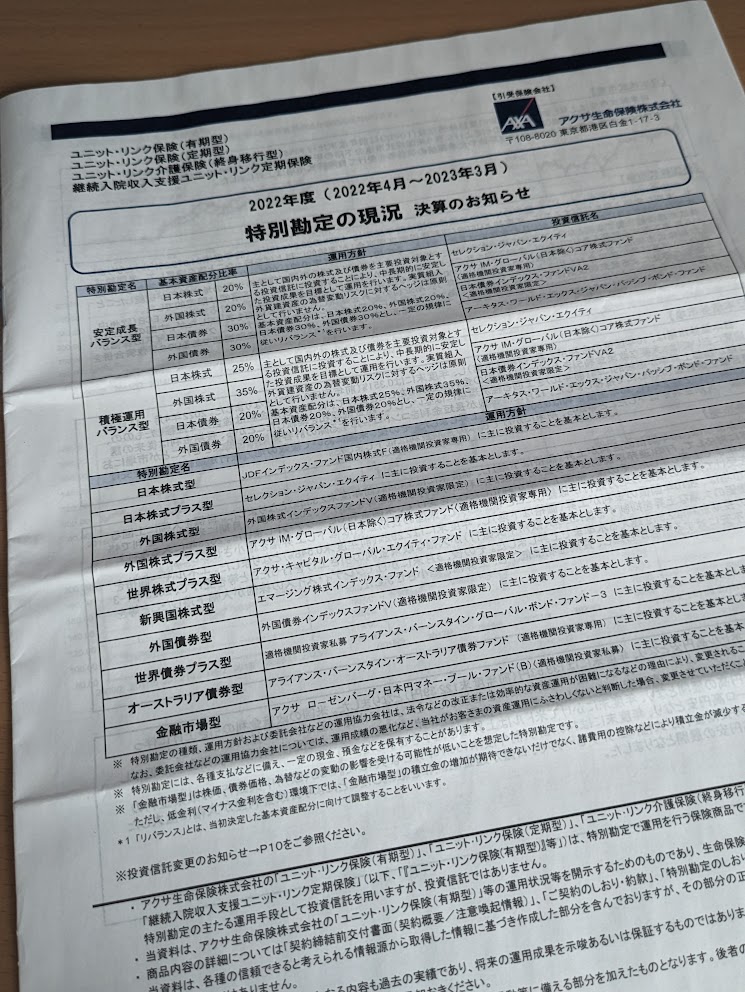

毎月の運用はネットで。1年に1回お知らせが届く。

基本的に運用状況はインターネットで確認する事ができます。

さらに1年に1回、「特別勘定の現況」と「ご契約内容のお知らせ」いう文書が届きます。

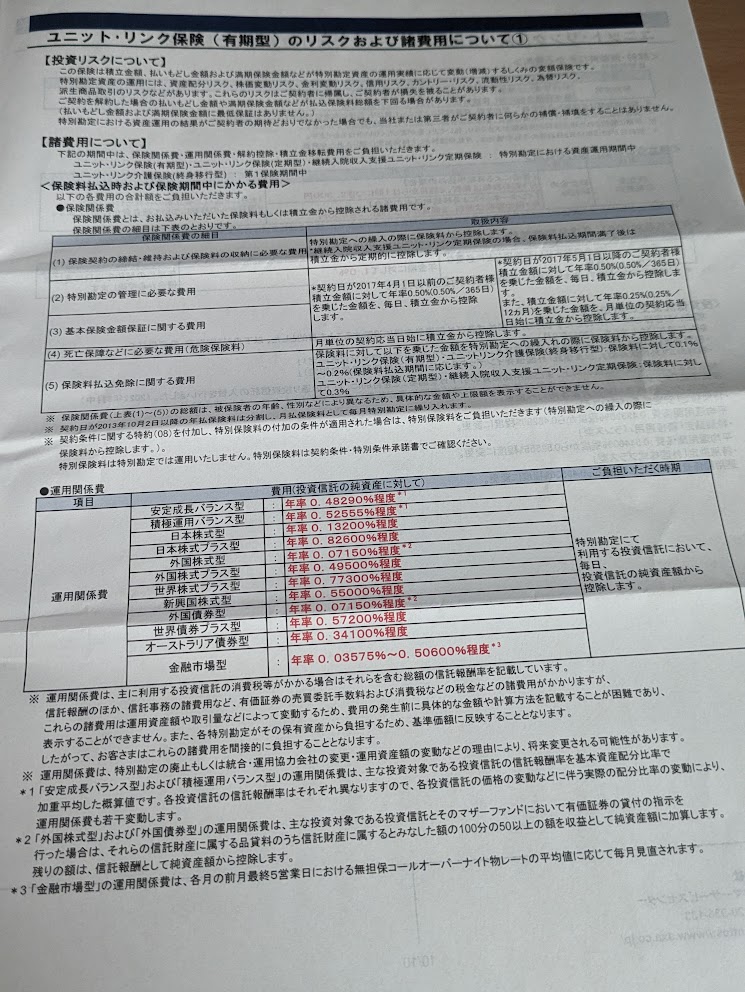

運用関係費(信託報酬)は高め?

運用関係費・・・信託報酬・手数料としては全体的に結構高めに感じます。アクティブファンドが多い感じですね。

2年半経ってのお金の状況

さて、気になるのは「実際のお金の動きはどうか」ということだと思います。お金の現状はアクサのマイページでは、現状が確認できます。

現在の私の支払い状況です。1,056,000円支払っている状況ですね。

支払い保険料は1,056,000円ですが、積み立て金額は1,047,513円です。まあ、保険代が引かれていますからね。一方で、保険金分も支払いしている割には積み立て運用額が支払金を超えそうになってきています。

途中まで運用対象を全部「世界株式プラス型」にしていました。選択時に参考にした運用状況のグラフが一番魅力的な右肩上がりだったからです。

でも運用関係費が0.49500%という数値は、かかりすぎているなと思いまして。途中から運用関係費0.07150%の「外国株式型」に変更しました。

どういう内訳なのかイマイチわからない・・・

積立金の現状のグラフです。順調に伸びてるようにも見えますが・・・・、毎月保険料を支払っていますから上がっていくのは当然です。

でも投資商品なので、微減している月もあります。

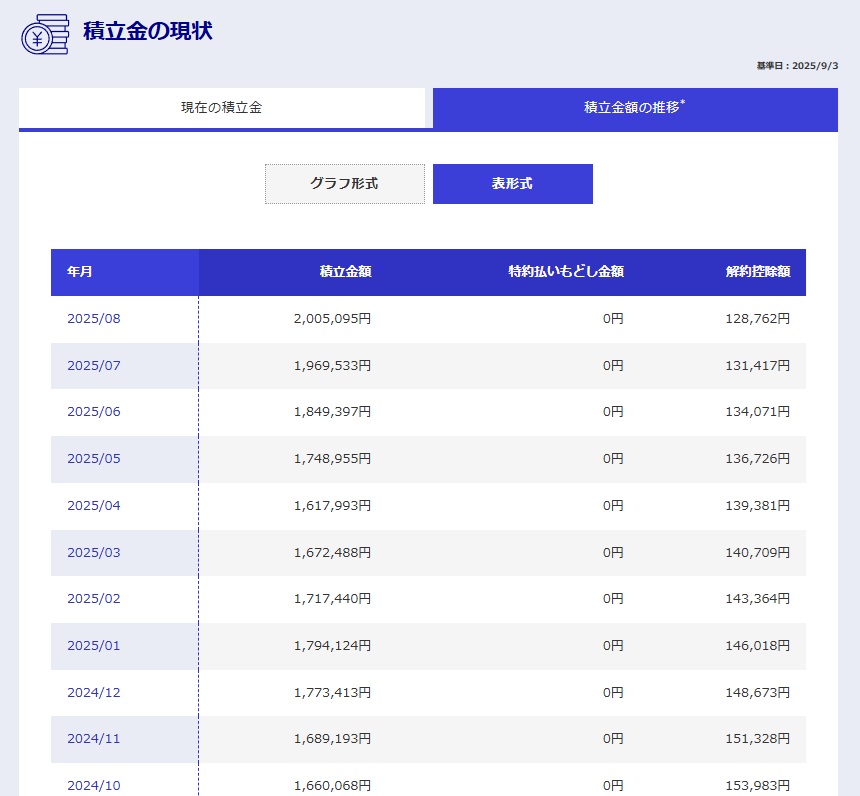

こちらは積立金現状の表です。ここで気にしたいのが解約控除金です。

ユニットリンクの気をつけるべき所は、10年以内の解約は解約控除金がかかる点です。支払い金額より積立金額が上がっても、20万円くらい運用益差がでないと、結果的に損することになります。(そもそも20万円利益が出ても10年以内の解約で相殺されれば結果損してますが)

また、保険料がいくらなのかはっきりしていません。

支払い状況と積立金額から自分で保険料を計算してみた事があったのですが、どうも固定金額ではないようです。

【追記】2024年の状況

2023年9月のスクリーンショットからは順調に右肩上がりですが、7・8月で少し減少しています。

表形式で見るとこちら。

2023年8月と2024年8月の積立金額の差が45万6千円。解約控除額いわゆる解約金は3万円弱減っています。

一応数字から見ても順調に増えてはいるようです。

ちなみに積立て内容は上記の後変更できて、「外国株式型」100%に変更済みです。

【追記2】2025年の状況

引き続き2025年んぼ現状です。

一応みぎかたあがりになっていますね。

表形式で見ると、こんな感じです。

個人的にユニットリンクはあまりオススメしない

加入しているのに何故そう思うのか・・・。

それは加入後に資産形成について色々勉強したからです(笑)

以下にあんまりオススメしない理由を書いていきます。

運用対象の運用関係費(信託報酬)が高い

前述しましたが、運用関係費が一番低い「外国株式型」でも0.07150%です。現在人気のファンドである「eMAXIS Slim 全世界株式(オール・カントリー)」の信託報酬が0.05765%ですので、少し高めです。(2023年9月8日まではオルカン信託報酬は0.11330%だったので意外と高くなかったのかも?)

また、隠れコストというものも存在しますので、人気のある投資信託の方が情報がまとめられていて安心感があります。

ユニットリンク内の投資信託で選ぼうとすると、信託報酬目線では選択肢が少なくなります。

まずは10年という縛りがある

契約開始して10年以下で解約すると、違約金的な「解約控除金」という費用が発生してしまいます。契約後10年以内に、急にまとまったお金が欲しくなって取り出したいときには痛手です。また、魅力的な投資先を見つても、そちらに移せない、動かしにくいお金となってしまいます。

保険料払込期間が長いと感じる事もある

保険を契約した時には大丈夫だろうと考えていても、改めて考えると「期間が長くないか?大丈夫かな?」と感じる可能性もあります。

支払いをお休みできない

自分で証券会社を使って積み立てる場合には、積立ての一時停止・中止ができます。しかし、保険商品は基本的に支払いを休むことができません。払い続ける必要があります。

保険は保険、資産形成は資産形成と分けた方がいい

医療は進歩していきます。公的な保証や法律も変わったりします。病気も新たに発見されたり、治療法も増えたりします。

そのため、保証内容を検討し直した時に、切り替えやすい保険商品の方が、時代に添っていけるかもしれません。また、国の健康保険の制度があれば民間保険はいらないという声もあります。

資産形成は、その時の世界情勢や自分の環境で変えた方が良い可能性も高いです。その為、動かしやすいように保険と資産形成は別にしておいた方が良いでしょう。

まずは非課税のNISAや非課税対策にもなるiDeCoを使う

2024年からNISA枠が拡大されます。NISAは利益が非課税になるのでこちらを利用した方が、結果的に資産が多くなる可能性が高いです。

また、iDeCoも非課税対策ができます。こちらの2つもしっかり検討するのがお勧めです。

ユニットリンクが向いているかもしれない人

どんな方がユニットリンクに向いているか、ちょっと考えてみました。以下にあてはまる方には向いているかも知れません。

安心感が欲しい

介護に関して不安、死亡時のためにお金を用意しておきたい。安心感が欲しい。

掛け捨てが好きじゃない

掛け捨ては払うだけなのがイヤ・・と抵抗感があったり、少しでもお金は戻ってきて欲しい。

株式債券運用とか考えたくない

証券会社で口座を開いて、株式や債券やファンドを購入したり、管理したくない。そんな暇がない。

10年以上放置出来る

解約控除金がかかる10年以内には解約しないでいられる絶対的な自信がある。

NISA枠やiDeCoをすでに使っている

株式や投資信託で得られた利益が非課税になるNISA口座を上限金額まで使っている。iDeCoもそれなりに活用している。

一般向けでないファンドを購入したい

<適格機関投資家限定>という一般人が買えない商品に興味がある。

まとめ:あんまりオススメしない

自分の運用状況含め、内容を再確認してみました。

現状は運用状態が良いので、支払い金額より積立金が多くなりそうです。ですが、株式・債券への投資商品なので、増える可能性もあればもちろん減る可能性もあります。

個人的にまずはNISA口座でファンドなどを購入して運用する事を先にした方が良いと思います。さらに余裕があればiDeCo。そしてさらに余裕があってからユニットリンクを検討する・・・という順が良いのかなと思います。

メリット・デメリットは、その人によって変わります。契約前に、しっかり検討してくださいね。

少しでも参考になれば嬉しいです!

スポンサーリンク